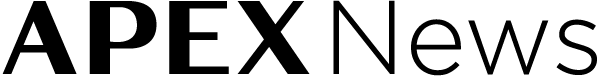

As 10 ações recomendadas pelo BTG Pactual para julho

A Apex News divulga mensalmente um resumo das teses e dos fundamentos por trás das recomendações de ações do BTG Pactual.

O objetivo da carteira recomendada, divulgada pela equipe do BTG Pactual, o melhor researchda América Latina, é apresentar as 10 melhores oportunidades de performances do mercado de ações do Brasil, sem considerar necessariamente índices de referência ou liquidez.

Além disso, a análise também apresenta papéis bem diversificados, estratégia utilizada no mercado para balancear o risco e o retorno de um ativo.

Cenário global e trocas na carteira

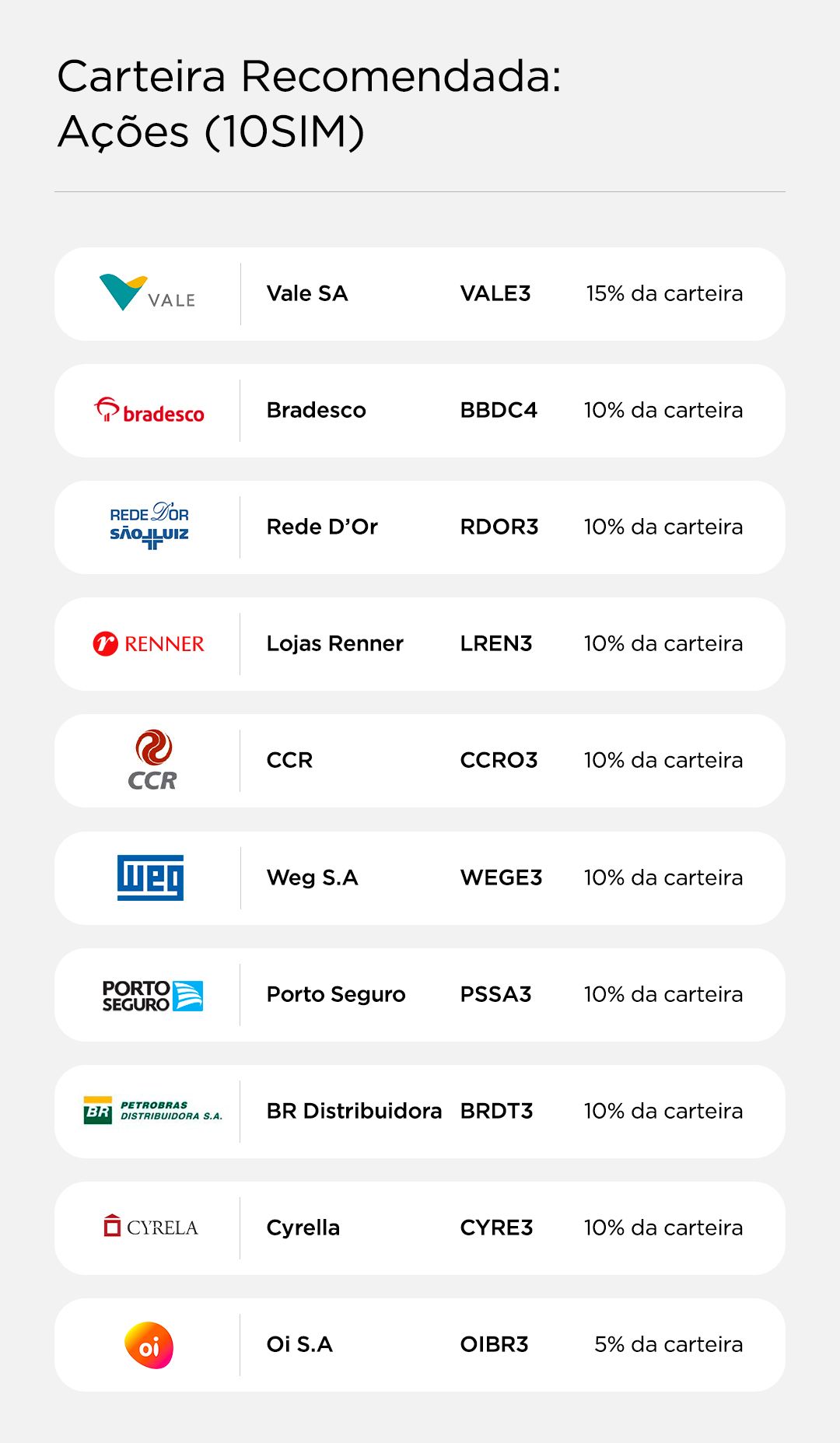

Após três meses consecutivos de recuperação, além de um início muito forte em junho, o Ibovespa, principal índice da bolsa de valores brasileira, encerrou o mês com uma leve alta de 0,6% em reais. Em dólares, o índice apresentou mais um forte mês: alta de 5,6%, acumulando 29% nos últimos quatro meses.

Contudo, mesmo com a recuperação do Ibovespa nos últimos quatro meses, os valuationscontinuam atraentes: o índice continua sendo negociado em linha com a sua média histórica.

Entre as principais mudanças na carteira para o mês de julho, houve mudanças em empresas que atual no setor de construção civil: Gerdau é substituída pela Cyrela. Outro setor em que o BTG continua exposta é a área de saúde, mas alterando Hapvida pela Rede D’Or, com fundamentos de que os resultados para o segundo trimestre venham fortes.

Em junho, a Carteira Recomendada de Ações teve uma performance negativa de -1,1%, contra uma valorização de +0,5% do Ibovespa. Contudo, desde outubro de 2009, a rentabilidade acumulada é de 336,6%, ante 106,1% do Ibovespa.

Vale (VALE3)

O BTG destaca que a Vale tem conseguido responder de forma sólida as principais preocupações dos acionistas nos últimos meses. Olhando para os resultados operacionais, a empresa continua entregando crescimento e estabilidade em seus volumes de médio prazo.

Do ponto de vista de dividendos, o BTG estima um yield superior a 15% para 2021, resultado de uma geração de caixa relevante ao longo do ano.

Em relação ao possível teto para o preço do minério de ferro, negociado em US$ 200/t, mesmo assumindo possíveis correções no valor da commoditie, a Vale ainda estaria negociando a 3,1x EV/EBITDA em 2022, resultado de um fluxo de caixa livre.

Rede D’Or (RDOR3)

Após resultados fortes no primeiro trimestre de 2021, o BTG espera um segundo trimestre de novos recordes para a Rede D’Or. Isso acontece porque o momento é de volta de procedimentos médicos eletivos, mas com níveis de hospitalizações ainda em níveis altos.

Além disso, a companhia vem atuando forte em fusões e aquisições, setor muito aquecido em 2021 no Brasil: o primeiro trimestre apresentou o maior número de negócios no segmento em 20 anos. Nesse sentido, depois de adquirir nove ativos desde o pedido de IPO, a expectativa é de novos movimentos para os próximos meses.

Por fim, o valuation também apresenta números interessantes, mesmo altos múltiplos de negociação da empresa, como o 50x P/L 2022, dado as perspectivas de um lucro por ação de três anos de 30%.

Weg (WEGE3)

O principal motivo para a entrada de Weg na Carteira Recomendada de julho é o desconto frente aos seus indicadores. Isso acontece porque após atingir o pico em janeiro, o papel despencou 27%, com uma queda de 5% apenas nas últimas duas semanas.

Dessa forma, a correção fez o ativo voltar para um valuation interessante, com perspectivas sólidas para o segundo trimestre do ano. Além disso, a empresa continua se beneficiando da recuperação dos equipamentos em maio à recuperação da economia.

Dentro de uma análise de portfólio, a Weg agrega defensividade a estratégia em um cenário de agravamento da crise hídrica no Brasil, por apostar na diversificação da matriz energética do Brasil.

Bradesco (BBDC4)

De acordo com o BTG, o Bradesco passa por um momento de maior controle dos resultados e serviços quando comparado a outros pares do setor. Outro motivo para manter o papel no portfólio é o aumento estimado dos juros até o final de 2021, a margem financeira do banco pode acelerar com linhas rotativas de crédito ganhando espaço.

Além disso, com a retomada econômica e a aceleração da vacinação, a taxa de inadimplência deve permanecer sob controle.

Lojas Renner (LREN3)

Com o fechamento das lojas presenciais por longos períodos ao longo da pandemia, as Lojas Renner, bem como outras empresas do varejo brasileiro, foram fortemente impactadas ao longo da pandemia.

Contudo, o BTG apresenta boas estimativas para os próximos meses, com os canais offlinee online crescendo no segundo trimestre do ano em comparação até mesmo com o pré-pandemia.

Com fortes campanhas de marketing e um menor Custo por Aquisição de Clientes (CAC), a Renner está bem posicionada para ganhar maior fatia do mercado de vestuário brasileiro, dado sua estrutura de logística, operação e iniciativas omnichannel.

CCR (CCRO3)

O BTG aponta que a CCR vem desempenhando um papel ativo nos investimentos em infraestrutura no Brasil, com ganhos recentes de operação na Companhia Paulista de Trens Públicos (CPTM) e um forte apetite para os próximos leilões da rodovia Nova Dutra, Congonhas e os aeroportos Santos Dumont.

Do ponto de vista de gestão, ocorreram mudanças estruturais positivas do ponto de vista do BTG na empresa, inclusive com troca de CEO e CFO.

BR Distribuidora (BRDT3)

Outra empresa relacionada ao setor de energia, nesse caso de petróleo e gás, da Carteira Recomendada de julho é a BR Distribuidora. Conforme análise do BTG, a empresa ainda é negociada com grande desconto em relação aos seus pares.

O destaque também está na precificação da oferta secundária da BR Distribuidora (BRDT3) que zerou a participação da Petrobras na companhia, arrecadando R$ 11,4 bilhões na operação.

Cyrela (CYRE3)

Forte crescimento e elevado pagamento de dividendos: é por isso que a Cyrela entrou no portfólio do BTG. Com as taxas de financiamento historicamente mais baixas, as vendas de imóveis foram positivas ao longo do primeiro semestre do ano.

Além disso, a Cyrela estÁ bem posicionada para surfar o momento no setor imobiliário por quatro grandes motivos: a empresa possui marcas que atendem diferentes segmentos de renda, fortes lançamentos para 2021, companhia desalavancada (por isso, distribuindo dividendos sólidos ao longo do ano) e um valuationatraente de 10x P/L 2021E.

Oi S.A (OIBR3)

Após o anúncio dos termos da proposta do fundo de infraestrutura do BTG Pactual para comprar a empresa de infraestrutura da Oi (InfraCo) por um EV de R$ 20 bilhões, a Oi corrigiu fortemente.

Dessa forma, analisando o valuation da empresa, o BTG enxerga que, mesmo em um cenário pessimista, o ativo possui um forte potencial de valorização.

Porto Seguro (PSSA3)

Desde o final de 2020, o BTG analisa bons sinais de crescimento para a empresa. Com aquisições ao longo do primeiro trimestre de 2021, como a Segfy e a PetLove, o maior pet shop online do Brasil, a Porto também anunciou recentemente a aquisição de 50% da ConectCar.

Com as taxas de juros subindo ao longo do ano, o BTG projeta alta para as estimativas de lucros do consenso nos próximos trimestres.

Disclaimer

Esta apresentação tem como único propósito fornecer informações e não constitui ou deve ser interpretada como uma oferta, solicitação ou recomendação de compra ou venda de qualquer instrumento financeiro ou de participação em qualquer estratégia de negócio específica. Essa apresentação é um documento de cunho meramente informativo, não configurando análise de valores mobiliários nos termos da Instrução CVM Nº 598, e não tendo como objetivo a consultoria, oferta, solicitação de oferta e/ou recomendação para a compra ou venda de qualquer investimento e/ou produto específico.