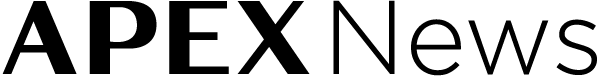

Carteira recomendada de ações 10SIM de março

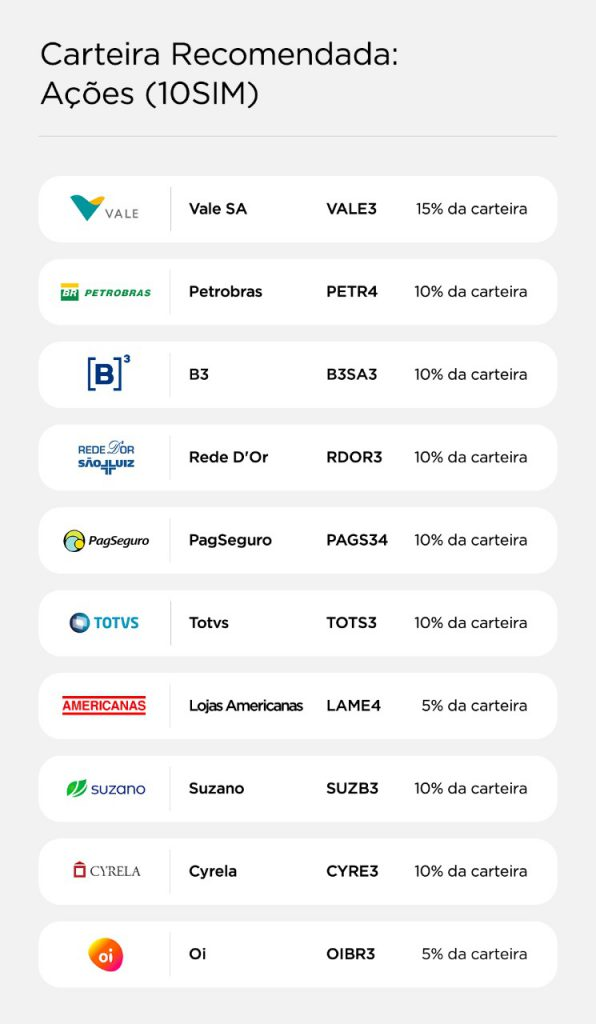

A Apex Partners divulga mensalmente um resumo das teses e dos fundamentos por trás das recomendações de ações do BTG Pactual. A carteira de ações 10SIM de março apresenta 10 ações selecionadas pela equipe de research do BTG, a melhor da América Latina.

O objetivo da carteira recomendada 10SIM é selecionar as melhores oportunidades e performances do mercado de ações, sem considerar necessariamente índices de referência ou liquidez. Ela também conta com ações bem diversificadas, resultando em menor risco.

A Carteira Recomendada de Ações teve uma valorização de 2,2%, contra uma queda de -4,4% do Ibovespa e -3,8% do IBRX-50.

Cenário geral e trocas da carteira

Com o Ibovespa caindo 7,6% no acumulado do ano, os valuations estão mais atraentes. O Ibovespa está sendo negociado a 13,7x P/L de 12 meses projetados.

Mas os riscos brasileiros aumentaram nos últimos meses, com o Congresso prestes a decidir sobre um novo pacote de auxílio. O mercado espera que este esteja acompanhado de medidas para ajudar a administrar a situação fiscal.

Dados os riscos locais e a esperada recuperação econômica global, o BTG manteve exposição relativamente grande a nomes que se beneficiam diretamente de uma economia global em expansão, como Vale e Suzano, além da manutenção da Petrobras, apesar do impacto da decisão do presidente Bolsonaro de destituir o CEO em um movimento que alguns temem que possa indicar uma possível interferência na política de preços da empresa, que atualmente segue a paridade de preços internacional.

Embora haja pouca previsibilidade, após a recente desvalorização, o BTG entendeu que o risco-retorno é favorável.

Foram retirados da carteira Itaú e Aliansce Sonae, enquanto entraram para a carteira B3 e Lojas Americanas.

Vale (VALE3)

A Vale deve se beneficiar diretamente do crescimento da demanda global e dos preços recordes de seu produto, no caso, o minério de ferro. A empresa vem passando por sucessivas transformações nos últimos anos. A tragédia de Brumadinho exerceu forças de choque na gestão para alterar os rumos da empresa. Assim, surgiu maior segurança e uma agenda ESG mais ampla, buscando restaurar a credibilidade.

Ela deve ser uma boa pagadora de dividendos no futuro, sendo que o BTG espera um dividend yield de 12% em 2021. Os fundamentos do minério de ferro permanecem fortes junto à alta demanda da China, com a produção de aço crescendo ~7% no acumulado do ano.

De maneira geral, o BTG acredita que a redução do risco será baseada em três pilares: (i) retorno de caixa; (ii) forte recuperação dos volumes e redução dos custos futuros; e (iii) uma percepção ESG melhor no longo prazo.

Por fim, vê-se a ação sendo negociada a 3,0x EBITDA 2021.

Lojas Americanas (LAME4)

Após um 2020 difícil, espera-se uma recuperação gradual de sua operação de varejo físico nos próximos trimestres, como resultado do aumento da penetração do O2O sobre as vendas totais, enquanto há uma tendência de melhora na B2W (participação de 62% da LAME).

Considerando a potencial combinação com a B2W recentemente anunciada, a LAME deve gradativamente começar a ser percebida (e precificada) como um player multicanal, abrindo espaço para uma reclassificação. A combinação pode destravar um valor significativo no lado operacional: construir verdadeiramente uma operação multicanal, com um banco de dados de CRM integrado, estoque totalmente integrado e a capacidade de explorar mais oportunidades no negócio de publicidade devido à grande base de tráfego.

Petrobras (PETR4)

O BTG manteve a Petrobras no portfólio, embora a percepção de risco agora seja muito maior. Com a decisão do Governo Federal de solicitar a substituição do CEO, os pilares que sustentaram a postura otimista sobre o nome estão em risco. Mais do que praticar preços de combustível abaixo do IPP (paridade internacional de preços), podem haver implicações para a alocação de capital da empresa e o desinvestimento das refinarias.

Com o Brasil importando mais de 10-20% do diesel/gasolina para atender à demanda doméstica pré-pandemia, a escassez de combustível também preocupa. Mas a Petrobras está barata em um setor e um cenário macro muito favoráveis. Mesmo se os subsídios da Petrobras subirem para níveis mais próximos do período 2011-13, o EBITDA de 2021E ficaria cerca de 20% abaixo do atual e as ações ainda seriam negociadas abaixo de 4x o EBITDA.

Portanto, as ações tomadas nas próximas semanas serão cruciais para restaurar a confiança na precificação da Petrobras e na independência de alocação de capital.

PagSeguro (PAGS34)

Os resultados do 4T da empresa mostraram uma aceleração nas receitas e no lucro líquido em 2021. Além disso, o TPV (volume total de pagamentos) do PagBank é quase metade do TPV de adquirência e as receitas bancárias estão acelerando.

Dado os valuations recentes dos bancos digitais, muito pouco do PagBank está precificado. Por isso, o BTG permanece otimista com a ação.

B3 (B3SA3)

A B3 retornou ao portfólio. O pequeno crescimento do Lucro por Ação (LPA) esperado em 2021, combinado com os preços estáveis das ações das bolsas globais nos últimos meses, deve estar contribuindo para o recente desempenho inferior da B3.

Os resultados do 4T20 serão apresentados esta semana e os números devem ser muito fortes. Além disso, janeiro e fevereiro já apresentam crescimento adicional em relação às estimativas do BTG, com um volume de ações de R$ 37 bilhões até o momento no trimestre.

Assim, devem haver revisões para cima dos lucros, o que pode ser um importante gatilho para um desempenho superior das ações da B3.

Totvs (TOTS3)

O negócio principal da Totvs permanece resiliente, com oportunidades interessantes de venda cruzada e com uma opcionalidade na frente da TechFin, sem falar no histórico comprovado de execução da Totvs.

Suas vendas estão diretamente relacionadas ao desempenho da economia em geral. Portanto, a recuperação deve afetar positivamente as receitas recorrentes da empresa. Além disso, para quem busca uma proteção mais ativa contra o aumento da inflação, a Totvs pode ser uma excelente opção, visto que a receita é ajustada pela inflação em um serviço essencial e de difícil substituição.

Rede D’or (RDOR3)

Na exposição à saúde, especialmente na busca de mais proteção em tempos de volatilidade, a RDOR3 foi mantida. Além de um momentum atrativo de lucros e na atividade de M&A (2021 deve ser um ano notável nesta frente), a empresa oferece uma combinação única de oportunidades de crescimento consideráveis e retornos elevados em um setor não consolidado e em constante crescimento.

Seu CAGR de EBITDA é robusto, em 35% (2011-2019). Além disso, os motores de crescimento da empresa devem permanecer em vigor: (i) consolidação (dez maiores empresas de hospitais com menos de 20% de participação); (ii) fundamentos de alto crescimento da indústria (gastos com saúde privada devem crescer dois dígitos anualmente); (iii) poderosa plataforma de M&A; e (iv) rentabilidade vista como referência (o dobro da média do setor), refletindo sua sólida execução e escalabilidade de serviço completo.

O valuation não é tão caro, a 47x P/L 2021, com a ação sendo negociada com um desconto decente para outros nomes premium/de alto crescimento no Brasil.

Cyrela (CYRE3)

O BTG destaca que a Cyrela oferece uma boa combinação entre forte crescimento e pagamentos de dividendos elevados. A empresa cresceu 35% a/a em 2020, e espera-se que cresça dois dígitos em 2021, enquanto as joint ventures da Cyrela (Lavvi, Cury e Plano & Plano) também devem crescer muito.

Ela foi beneficiada pelas menores taxas de juros imobiliários da história. Ainda, está bem posicionada para surfar o bom momento do setor imobiliário, pois: (i) possui marcas diferentes que atendem a todos os segmentos de renda; (ii) planeja aumentar os lançamentos um pouco acima de dois dígitos em 2021; (iii) depois de distribuir R$ 700 milhões em dividendos em 2020, a distribuição de dividendos deve ser sólida em 2021, assim como a empresa está desalavancada; e (iv) o valuation parece atraente (em 10x P/L 2021E), principalmente em um cenário onde as vendas de casas permanecem sólidas e os lançamentos estão crescendo.

Oi S.A. (OIBR3)

As ações da Oi (OIBR3) despencaram, em R$ 1,88 no momento. A correção das ações pode ter sido ocasionada por investidores desiludidos com o fato de apenas dois veículos terem demonstrado interesse na InfraCo e os lances não terem ultrapassado muito o preço mínimo.

Mas mesmo que as ofertas iniciais possam não ter vindo muito acima do preço mínimo, é prematuro concluir que elas permanecerão onde estão. Dois concorrentes fortes é tudo o que é necessário para um leilão disputado. O preço-alvo do BTG pela soma de partes para a Oi é de R$ 3,10, com potencial de valorização de 65%.

Suzano (SUZB3)

A Suzano teve um “ciclo de baixa” desde a aquisição da Fibria, embora a gestão tenha sido impecável na integração das duas empresas. Agora, o ciclo da celulose reverteu e a desalavancagem (4,3x Dívida líquida/EBITDA do final de 2020) deve acelerar, o que é um potente catalisador para um desempenho melhor das ações.

Também espera-se que os preços da celulose continuem subindo, já que a demanda deve continuar a melhorar ciclicamente, com o mercado resiliente de tissue (papel sanitário) e a recuperação do setor de P&W – segmento de papel de Imprimir e Escrever.

Os preços já subiram ~ US$ 150/t das mínimas, em US$ 615/t, e o BTG ainda vê espaço para mais alta, com projeção de uma média de US$ 625/t para 2021. Além disso, seus múltiplos estão baratos, de 6,3x EV/EBITDA 21. Por fim, possui uma boa tese de investimento atual, com potencial de desalavancagem, ESG, opcionalidade de crescimento, corte de custos, sinergias e posição de liderança.

Disclaimer: Esta apresentação tem como único propósito fornecer informações e não constitui ou deve ser interpretada como uma oferta, solicitação ou recomendação de compra ou venda de qualquer instrumento financeiro ou de participação em qualquer estratégia de negócio específica. Essa apresentação é um documento de cunho meramente informativo, não configurando análise de valores mobiliários nos termos da Instrução CVM Nº 598, e não tendo como objetivo a consultoria, oferta, solicitação de oferta e/ou recomendação para a compra ou venda de qualquer investimento e/ou produto específico.