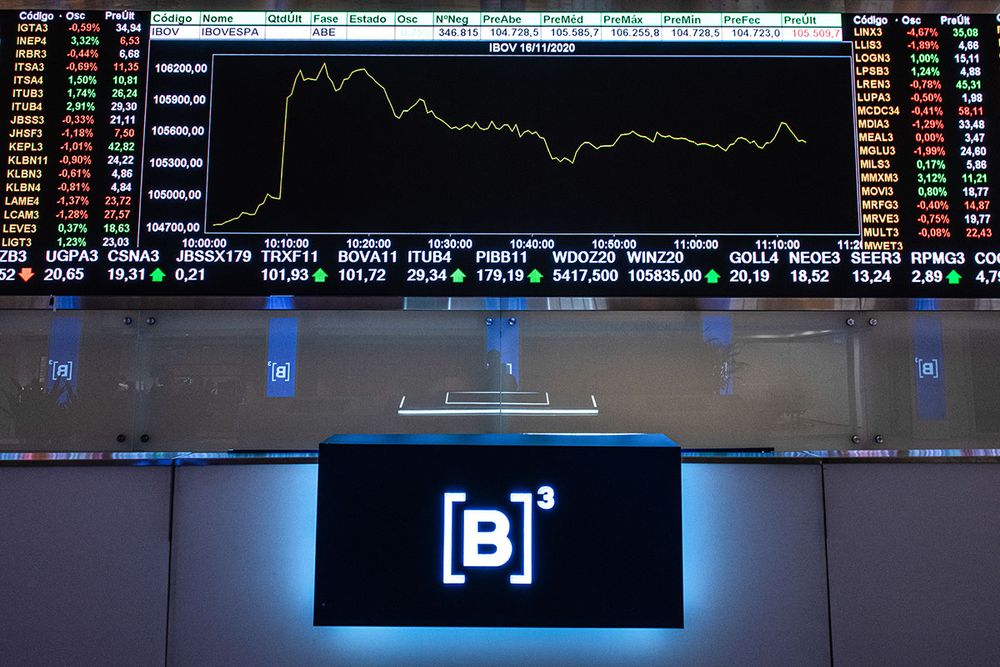

A volta do investidor estrangeiro ao Ibovespa

Em 2020 o investidor estrangeiro retirou R$ 59,16 bilhões do Ibovespa. Porém, mudanças centrais de cenário influenciaram no fluxo de entrada de capital no país, contribuindo para o índice se recuperar e chegar ao maior patamar desde o início da pandemia. Isso porque até o dia 20 de novembro houve a entrada líquida de R$ 25,73 bilhões na bolsa brasileira, com R$ 226,69 bilhões em compras e R$ 200,96 bilhões em vendas.

Entre os principais fatores estão os dados promissores em relação às vacinas e, consequentemente, a expectativa de recuperação e do fim próximo das restrições. Além disso, também contribui o cenário de juros baixos nos Estados Unidos e na Europa, reduzindo o custo de oportunidade de se investir por aqui. Bem como, a menor instabilidade decorrente do fim das eleições e a postura mais silenciosa do governo, evitando polêmicas sobre aumento de gastos que vinham preocupando os mercados, especialmente desde agosto.

Entender esse cenário abre oportunidades na renda variável, mas também dá a lição do dever de casa que devemos fazer para torná-lo sustentável.

Fluxo de entrada positivo nos últimos meses

Com a pandemia, o cenário de endividamento brasileiro piorou tal como o risco inerente aos momentos de crise, em que é natural a retirada de recursos de países mais instáveis, isto é, aqueles considerados mais arriscados. Dessa forma, o fluxo de saída de recursos externos do mercado brasileiro, que ocorre desde 2015, quando o Brasil perdeu o selo de bom pagador, se intensificou.

Até o fim de setembro, a retirada de recursos do Brasil no ano somava R$ 88,2 bilhões, denotando a aversão ao risco por parte dos investidores estrangeiros. Esse valor equivale ao dobro do valor retirado no ano anterior, de R$ 44,5 bilhões, que ocorreu mesmo com a aprovação da reforma da previdência.

Porém, em outubro houve uma reversão dessa tendência, com o aporte de R$ 2,87 bilhões na B3, sendo R$ 282,43 bilhões em compras e R$ 279,56 bilhões em vendas, enquanto em novembro, até o dia 18, houve a entrada de R$ 25,7 bilhões na B3.

Ainda deve-se levar em conta como fator de atratividade da bolsa brasileira a desvalorização do real, tornando os ativos baratos em dólar. O câmbio saiu de cerca de R$ 4,00 para praticamente bater os R$ 6,00 no auge da pandemia. Nesse sentido, o Ibovespa encontra-se extremamente descontado em dólar, saindo da casa dos 28 mil pontos em fins de 2019 para a casa dos 18 mil pontos atualmente, ainda em torno de 30% a 40% abaixo daquele patamar.

Avanço das vacinas e queda do dólar

Os últimos trinta dias foram marcados pela redução das incertezas no cenário internacional. Isso significa que o foco para uma boa performance no mercado acionário brasileiro passa a ser mais interno.

No mesmo sentido, o dólar tem apontado uma tendência de queda, também com a redução do risco da pandemia devido às vacinas.

Isso porque, dentre as 11 vacinas contra à Covid-19 em fase final de testes, quatro divulgaram suas taxas de eficácia.

A Pfizer e BioNTech anunciam uma taxa de 95% de eficácia, sendo as primeiras a divulgar os resultados da fase 3 de testes. Dessa forma, afirmou-se a segurança da vacina, não havendo ainda efeitos colaterais sérios. Já nas pessoas acima de 65 anos, essa eficácia foi medida em mais de 94%. Portanto, as empresas já entraram com pedido de uso emergencial da vacina na agência americana de saúde, a FDA (Food and Drug Administration).

Além disso, a Moderna anunciou eficácia de 94,5% nos mesmo testes, enquanto a vacina de Oxford em parceria com a AstraZeneca demonstrou eficácia de até 90%.

Outras farmacêuticas que também estão trabalhando no desenvolvimento de vacinas divulgaram dados positivos, como a Covid Sputnik V, da Rússia, e a CoronaVac, elaborada pela chinesa Sinovac.

Risco fiscal e juros baixos

O risco fiscal foi um dos grandes fatores que tem restringido a bolsa brasileira. Há com especulações em torno de uma novo programa assistencial, o Renda Cidadã, além de inseguranças em relação à manutenção e cumprimento do teto de gastos. Além disso, a lentidão para o andamento das reformas também contribuiu para um aumento dessa percepção de risco fiscal. O mercado inclusive já precificou parte disso a partir do aumento de juros futuros.

Para mais, há expectativas de juros baixos pelos próximos quatro anos como ferramental para estimular a economia tanto pelo Federal Reserve (Banco Central dos Estados Unidos), quanto do Banco Central Europeu. Isso deve influenciar os estrangeiros para que estes aloquem mais recursos em mercados emergentes. Isto é, o Brasil pode ser beneficiado desde que faça seu dever de casa.

Considerações finais

Assim, levando em conta uma melhora do cenário externo com a chegada de vacinas contra a Covid-19 e uma melhora econômica, o Brasil precisa fazer seu dever de casa e aprovar reformas estruturais para trazer maior confiança e aumentar ainda mais o fluxo de capital estrangeiro para o Brasil.

Nesse sentido, é essencial o cumprimento da regra de gastos, o que passa pela aprovação até o final deste ano da PEC Emergencial.

Autor

Fernando Cinelli

Presidente do Conselho da Apex Partners